人们对美国财政刺激支出、疫苗接种以及全球经济复苏的乐观情绪不断升温,推高了通胀指标并导致全球债券遭遇抛售。10年期美债收益率自上周已经攀升了超过15个基点,随着收益率快速升高,交易员们的情绪也在快速变化。

美国货币市场开始显示出对美国财政刺激大放水的忧虑迹象,人们对美联储下一次加息周期开始时间的预期已经因此提前。

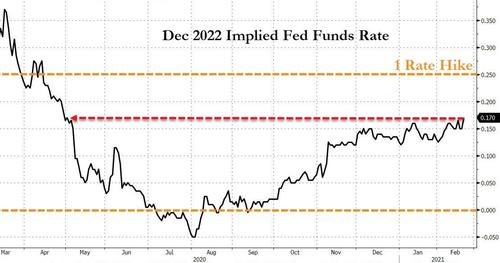

据零对冲,美国联邦基金市场现在暗示美联储到2022年底加息25个基点的可能性为70%(上周为50%),同时预期2023年3月几乎肯定会加息。

另外,利率掉期市场则定价美联储的首次加息(25个基点)将发生在2023年年中左右,比月初预期的2024年初也是提前了。

德意志银行的吉姆·里德(Jim Reid)指出,在上周,12月24日到期的合约基本定价了美联储25个基点的加息。

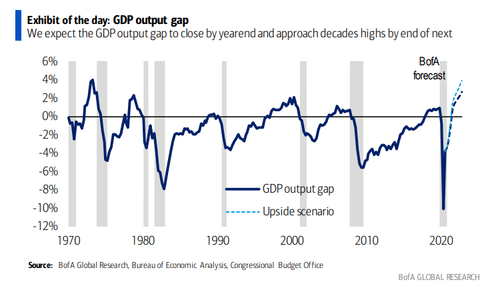

这背后都是基于经济过热的预期。美国银行认为,今年第一季度美国GDP有6%的上升空间,这是基于第一季度GDP追踪数据更加强劲以及3月份将出台更多刺激措施的前景。关于经济增长的预期共识正在飙升。市场正在描绘一个乐观的故事:经济强劲地增长,同时通胀并不是一个麻烦。

包括Praveen Korapaty在内的高盛策略师还表示,美联储希望在加息前结束资产购买,意味着2022年末是加息的“最早合理时间”。他们还在报告中写道,虽然现在市场已经预期到2024年会有50个基点的加息,但后续可能很难再有更多的加息预期。

高盛的策略师们还表示,美联储转为注重平均通胀意味着加息步伐应该是相对渐进的。前景越乐观,加息预期就会越快,这应该会阻止2023- 2024年的期货曲线出现额外的加息溢价。

但美银美林强调了美联储现在面临的困境,因为短期收益为长期潜在的痛苦打开了大门。快速缩小然后急速扩大的产出缺口可以说明这一点。

美银美林指出,这种情况通常发生在经济复苏多年之后,并且随后随着美联储放慢脚步而陷入衰退。这一次由于通胀和通胀预期都较低,美联储愿意容忍通胀适度超出目标,从而获得了更大的喘息空间,也得以循序渐进地踩刹车。

但是,这背后的微妙平衡是:经济强劲增长会导致利率更快上升,从而推高借贷成本并施压风险资产,进而限制经济增长空间。随着时间的推移,利率上调的步伐还会进一步加快,也会令风险资产承受的压力快速增加。