ATFX科普:早在耶伦掌管美联储的时代,资本市场就将美国CPI达到2%的温和通胀水平看做是流动性的拐点。背后的逻辑非常简清晰:CPI是衡量经济周期的可靠指标,CPI回升代表经济周期进入复苏/繁荣阶段,而不断复苏/繁荣的经济不再需要美联储维持低利率政策,所以美联储必须削减QE规模、提高利率、加大融资难度,以防止恶性通胀的发生。

▲ATFX供图

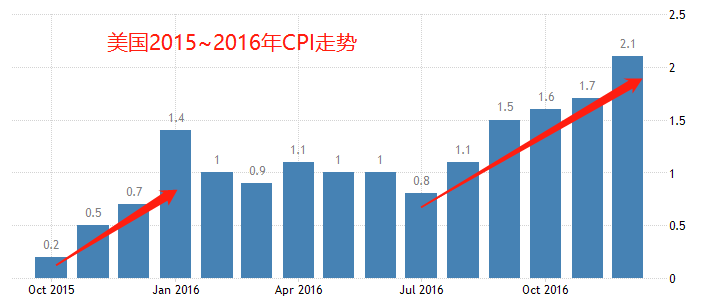

这一逻辑在2016年得到了验证。当时美国的CPI从0.2%快速增长至1.4%,美联储预计过不了多久CPI数据就会触及2%的远期目标,于是毅然决然的开启加息措施。具体内容为:“2015年12月16号,美联储宣布将联邦基金利率上调25个基点,达到0.25%至0.5%的水平,这也是美联储近10年来的首次加息,上一次加息还是在2006年6月。”随后的两年里,美联储总计加息3次,将基准利率抬升至最高1.25%的水平。在如此快速的加息举措之下,美国的CPI还是在2016年12月达到了2.1%的水平,小幅超越调控目标。可想而知,如果在2015年12月没有提高基准利率,2016年12月的CPI必将大大超过2%水平,甚至早已出现恶性通胀。从这一事件可以看出,耶伦属于“鹰派”人物,鉴定看好美国未来的经济发展,并且在经济过热可预期时毫不犹豫的采取加息措施。遗憾的是,耶伦已经卸任美联储主席,鲍威尔在2018年接任该职位。笔者对鲍威尔的看法是——赤裸裸的鸽派人物。鲍威尔对美国经济的发展韧性持悲观态度,所以在2020年新冠肺炎疫情来临时,连续两次大幅度降息,最终将美国的基准利率压低到了0%附近。并且,在2021年疫情已经大大缓解,新冠肺炎疫苗已经大范围接种的情况下,依旧迟迟不肯讲利率提高到正常水平。鲍威尔每次讲话,都会选择打击市场关于提早加息的预期,按照他的说法,美联储合适的加息时点在2024年一季度,也就是三年之后。由此可见鲍威尔对美国经济复苏的悲观态度。

▲ATFX供图

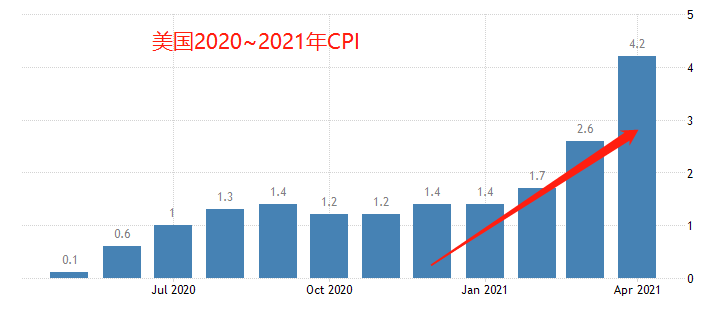

市场是客观的,最新数据显示,美国4月份的CPI增速达到了4.2%的超高水平,这也是08年金融危机以来的最高值。刚刚看到这一数据结果时,笔者真的被震惊了。因为3月份的美国CPI还只有2.6%,虽然超出2%的长期调控目标,但依旧可控。现如今,一个月的时间,CPI提高了1.6个百分点,这是超乎想象的。4.2%的通胀水平,代表美国的整体物价已经不再是缓慢复苏,而是开启了大踏步上涨,甚至具备了恶性通胀的特征。如果美联储足够负责,就必须在该数据公布之后,紧急采取加息措施,以遏制未来可能出现的物价失控局面。然而,事实刚好相反。美联储克拉里达认为:“未来几个月美国通胀率可能会继续上升,但这主要是受到去年同期基数较低和一些供应瓶颈等暂时性因素推动,到今年晚些时候通胀将会回落,因此美联储当前不需要调整现行货币政策。”什么意思?就是说美联储的官员依旧在采取“安抚市场”的一贯策略,将物价的超预期回升尽量淡化,让公众认为这是暂时的、低基数问题导致的。笔者看来,这是不负责任的表现。美联储主席鲍威尔还未就4.2%的CPI增速发表看法,但预计也会采取“淡化”策略,认为高通胀率不具有持续性,所以也没必要改变当前的货币政策。

对于投资来说,利多消息成为事实之后,其行情也接近尾声;利空消息最终兑现之后,行情继续下跌的空间也就非常有限了。春江水暖鸭先知,只有成为最先预感到变化的“鸭子”,才能够抓住宏观面变化所推动的大级别行情。美联储不承认美国已经出现的恶性通胀迹象,这其实是一个机会。聪明人可以提前行动:在美联储犹犹豫豫不知该不该提前加息的情况下,认定其会因为物价的失控而不得不加息,从而获得因“加息预期落地”而形成的投资机会。

机会在哪里?笔者看来有以下几点:

1、EURUSD

欧美汇率因为2020年的疫情,出现了持续将近一年的上涨。随着全球疫情的消退(主要是欧洲和美国),势必回归正常水平。汇率回归的前提是利率回归,也就是美联储和欧央行将当前的利率水平和每月购债规模提高到2020年年初的水平。当然,双反都还没有就此明确表现,我们也只能做超前预期。如果美联储进入加息通道,美元指数将受到持续性提振。当前欧美汇率1.21,预计在利率回归正常后,能够跌至1.1之下。当然,在下跌的过程中,会存在各种各样的反弹,不会是一步到位的下跌。

2、XAUSUD

黄金的核心价值是避险。2020年有新冠肺炎疫情,看多黄金的理由很充分。2021年并没有出现波及全球的明显风险事件,所以避险情绪处于消退状态。避险情绪的消退,势必带动黄金出现持续性下跌。另一方面,黄金还可以规避纸币的贬值,尤其是美元的贬值(因为国际黄金以美元计价)。假如美联储进入加息通道,美元势必升值,黄金规避纸币贬值的逻辑也就不复存在,同样将导致金价大跌。目前黄金价格1833美元/盎司,预计能够跌到1500美元之下。

3、NAS100

美股过去十年都处在牛市之中,做空美股需要莫大的勇气。笔者承认美国上市公司具有超强的盈利能力和巨大的内在价值,但在美联储进入加息通道之后,下跌依旧不可避免。因为股票的上涨除了可以依靠内在价值的提升之外,还可以依靠流动性的提高。预期中美股下跌,并不是跌去其价值部分,而是跌去其流动性过剩的部分,俗称挤泡沫。当前纳斯达克100指数的价格为13200,预计在美联储进入加息通道后能够回落至10000以下。当然,笔者对美股十年长牛非常忌惮,所以对美股的下跌保持极为严格的谨慎态度。

#小结:比CPI增长至4.2%更需要关注的,是美国十年期国债收益率升破1.7% 。我们常说,货币汇率的背后是国债收益率。美国十年期国债收益率大幅上行,是更加明确的经济复苏/繁荣的信号。当国债收益率与美联储调控的基准利率背离到无法容忍的限度时,将倒逼美联储采取加息措施,以避免基准利率失去其“基准”的作用。最后,感谢大家阅读,祝读者朋友们财源广进。

ATFX免责声明:

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。