高盛担心,比2007年更大的房价泡沫将很快出现。

此前,零对冲分析师指出,和1970年代大通胀相类似,通货膨胀飙升正使得那些收入没有随之增长的群体面临着付不起房租的风险。

但最近公布的官方数据显示,情况可能没那么糟:最近几个月租金下跌,根据劳工统计局的月度CPI指标,住房通胀降至10年来的最低水平,每年略低于2.0%。

作为整体CPI的一个关键锚点,CPI篮子的加权方式扭曲了通胀的真实情况。房租作为其中一个权重因子,简而言之,房租暴跌会拖累核心CPI,这就给美联储一个解释机会,它可能会说:因核心CPI相对温和,没必要担心通胀上升。

然而问题是,实际上租金即将飙升。此前,拥有5.4万套房屋的American Homes 4 Rent公司以及该行业最大的房东Invitation Homes公司均将房租提高了11%左右。另一个问题在于,即使房租没有 上涨,CPI也被低估了大约50%,因为如果人们真的用房价来计算住房通胀,而不是考虑业主等价租金,核心CPI将在8.5%左右。

上周日,高盛经济团队的一份报告表明了这一点。除了此前广泛讨论的通胀压力——特别是拜登数万亿救济金引发的劳动力市场崩溃下工资的飙升,高盛还预测:

“美国住房短缺将在至少几年内推动房价大幅上涨。”

此外,高盛还采用了城市房价和租金数据来估计住房膨胀的溢出效应,并发现,若房价上涨5%-15%,在数年内将推高通胀。

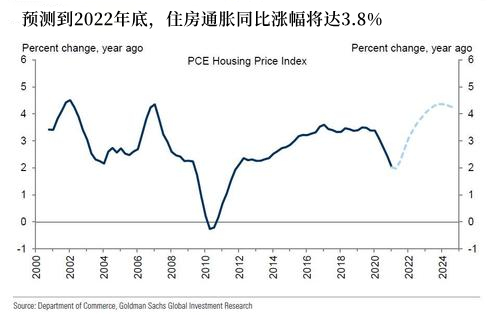

根据全国个人消费支出数据(PCE),高盛预测,到2022年底,住房通货膨胀率可能同比飙升至3.8%,推动核心PCE指数上涨;到2023年,住房通货膨胀率将升至4%以上,比上一个经济周期的任何时候都要高。到那时应该没有人再说通胀是暂时现象了。

以下是高盛报告提供的更多信息,涉及为什么住房通胀被认为是核心CPI篮子中最重要的组成部分,以及为什么政客们会尽其所能降低这一指标。

正如高盛的罗尼•沃克(Ronnie Walker)所指出的,住房通胀是核心通胀的关键组成部分的原因有两个:

首先,它的权重很大,租金和业主等价租金(OER)占核心PCE价格指数近20%,占核心CPI指数40%。

其次,住房通胀是核心CPI指数中最可靠的周期性因素之一,从经验上讲,它是菲利普斯曲线的重要驱动因素之一。

因此,如果没有住房通胀,核心个人消费支出(PCE)通胀率将很难持续高于美联储的2%的通胀目标:在过去20年里,当核心个人消费支出(PCE)高于2%时,个人消费支出(PCE)住房通胀率平均同比为3.0%。

自疫情爆发以来住房通货膨胀急剧下降,个人消费支出住房通胀目前同比上涨2.0%,而疫情前同比上涨3.4%。

其中一部分原因是就业人数的急剧下降打压了家庭支付租金的能力,此前受疫情影响已经遭受了重创。此外,大范围的暂缓驱逐令已经说服一些房东免除了一些租户的租金,在官方统计的住房平均成本中,租金甚至为零。据高盛统计,这些被减免的款项给住房通胀同比上涨带来了约25个基点的压力。然而,随着驱逐令的解除,这些特殊因素将逐渐消失。

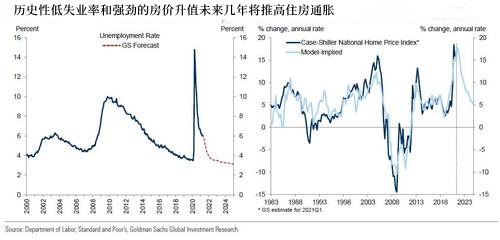

除此之外,高盛研究了预期的周期性改善和房价的繁荣将如何影响住房通胀。为此,高盛将城市CPI数据与地方的失业率、空置率和房价升值数据结合计算。尽管房价没有直接算入通胀统计数据,但高盛的分析表明,房价上涨确实会在一定程度上延迟影响租金通胀和OER。在许多指标中,房价上涨的5%-15%会在数年内推高住房通胀。

这对长期住房通胀前景意味着什么?

一旦疫情特殊因素过去,劳动力市场迅速改善和房地产市场的繁荣应该会推动住房价格的大幅上涨。下张图表显示,高盛预计失业率最终将跌至低点,低于上个周期达到的50年低点,并预计房地产市场供需持续失衡将在今明两年带来两位数的房价上涨幅度。

综上所述,高盛的模型预计,劳动力市场的前期复苏与历史高位的房价增长相一致,并将推动住房价格在2022年底前同比涨幅达到3.8%,到2023年将超过4%,此后,房价增长放缓。

最后,高盛作出一个预测,到2024年,美国房价的上涨速度将远远快于2006-2007年时期,当时的房地产泡沫曾引发一场金融危机;更可怕的是,房价飙升的溢出效应将会加速恶性通胀的到来。