经济面:

银行是信贷资金集散地,货币政策变动对银行板块影响最显著。在美联储因为高通胀而进入加息周期时,人民银行却因为偏弱的经济数据而持续调低LPR利率。2018年时,一年期LPR为4.31%,到今年,已经下行至3.7%。香港存在联系汇率制,在美联储加息时,香港金管局也会随之加息。所以,香港的利率走势与人民银行利率走势存在背离。不过,恒生指数受到内地经济发展的影响越来越强,受到国际经济变动的影响越来越弱,这一点从HSI与上证指数、深证成指的共振中可以得到佐证。所以,在分析香港个股走势时,应当以人民银行的货币政策为纲,而非金管局或者美联储。

从经济周期的角度分析,降息意味着大部分企业的净资产收益率正在降低,银行的信贷资金又流向这些企业,所以银行业的盈利潜力随之下降。恒生银行虽然是香港的本土银行,但整个香港经济都受到内地经济的深刻影响,所以恒生银行的盈利潜力与LPR利率共振。

2021年年报数据来看,恒生银行营收总额289.83亿元,同比增长负的11.74%。表现极差。营收下降是从2020年开始,在此之前该项数据一直保持稳定的正增长,这一时间点表明恒生银行的业务受到疫情冲击非常严重。2021年归属母公司净利润为114.14亿元,同比增长为负的18.73%,表现极差。同样的,净利润负增长也是从2020年开始,在此之前一直是稳定正增长。

▲ATFX供图

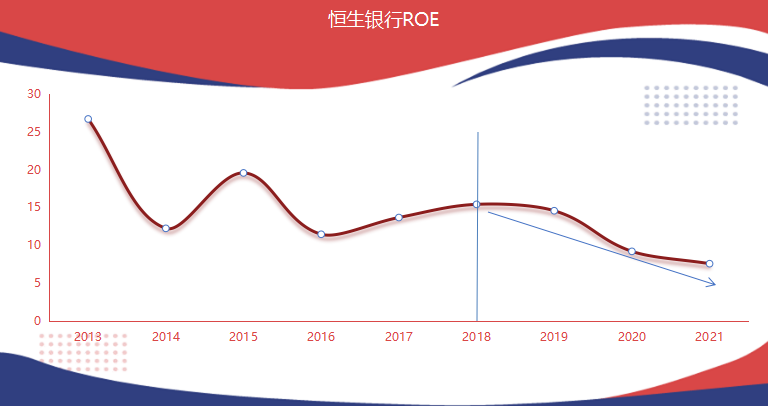

从净资产收益率ROE曲线来看,恒生银行的盈利能力最高峰出现在2013年之前,当年中国GDP增速在7.8%,而今年GDP增长目标仅为5.5%,表明宏观经济形势正在缓慢下行。2018年之后,恒生银行的ROE出现疲态,2021年的ROE数值甚至创出近8年来新低。

可以看出,恒生银行的ROE已经与中国LPR利率共振,在人民银行持续执行量化宽松政策期间,恒生银行的ROE较难恢复至高增长态势。

交易面:

自2019 年5月创出新高193.1以来,恒生银行股价就处于持续下跌状态,截至目前,累计最大跌幅为47%,最低触及100.6港元。2020年10月至今年2月间曾出现显著反弹,但最终因为今年2月22日的单日大跌而告终。当前中长期趋势依旧为空头,短期有震荡特征,预计震荡结束后还将继续寻低。MACD柱线较小,表明震荡区间较窄,不具备短线操作优势。最近六个交易日累计反弹4.41%,市价已经接近震荡区间上限,本周后三个交易日遇阻回落概率较高。

月线级别来看,2021年5月形成高点162港元,今年2月形成高点167港元,两个高点依次抬高。但是,MACD柱线并未配合,2021年5月的柱线要显著大于今年2月柱线。这代表技术面形成【顶背离】形态,意味着恒生银行的中长期走势将延续空头。

ATFX分析师团队综合建议:场外观望。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。