宏观面:

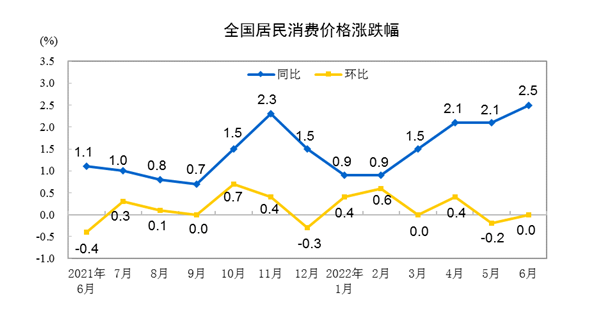

据统计局数据,6月份,全国居民消费价格同比上涨2.5%,其中食品价格上涨2.9%,非食品价格上涨2.5%。细分类目来看,交通工具用燃油涨幅最大,达到32.8%;其次是鲜果,涨幅为19%;其它类目涨幅均在10%以下。对于燃油价格大涨,不仅限于中国,全球都遭遇此类冲击。鲜果价格的上涨由来已久,对于鲜果价格上涨,统计局并没有给出官方解释。我们认为,导致鲜果价格上涨的原因有三:其一,气候多变导致的产量降低;其二,疫情导致的运输风险和成本提高;其三,国外进口渠道不畅。对于燃油和鲜果价格的上涨,不需要通过统计局数据,在日常生活情景中——“加油站”“水果店”——就可以观察得出。猪肉价格的统计数据与生活情景相左,统计局公布6月份猪肉价格下降6%,但在“超市猪肉档口”看不到明显的价格下调。另外, 由于猪肉价格消费量大,所以经常被作为判断经济周期走向的指标,也就是所谓的“猪周期”。按照猪肉价格下降6%的来分析,当下国内宏观经济或许正处在衰退阶段。

▲ATFX供图

从CPI走势曲线来看,从今年2月份开始,国内已经进入物价稳步上涨的状态。国外往往会同期公布剔除能源和食品的核心CPI数据,但中国统计局并没有此类目。从生活体验来看,国内消费品并没有出现普涨局面,带动CPI曲线上行的核心因素还是燃油价格。一旦未来国际油价下降,CPI就能很快回落到正常区间。

对于美联储来说,高涨的物价会促使其迅速提高利率;反之,通货紧缩又会导致美联储执行宽松货币政策。中国人民银行对物价的反应较为平淡,即便是在2020年1月份中国CPI达到5.4%时,人民银行也没有进行任何紧缩货币政策,更何况现在刚到2.5%的增速。中国的货币政策更多的是以国务院对未来一年的经济展望确定,如果展望偏悲观,就会执行宽松货币政策;如果偏乐观,就会执行紧缩货币政策。2022年的展望是“需求收缩、供给冲击、预期转弱”,整体偏向悲观,所以无论CPI数据如何波动,人民银行都会维持偏向宽松的货币政策。

美联储正在激进加息,人民银行又会维持宽松货币政策,USDCNH的主体趋势依旧是上涨(美元升值人民币贬值)。

交易面:

5月24日至今,USDCNH一直维持震荡态势,且震荡区间越来越小。从波动率循环的角度看,USDCNH将很快迎来爆发式的上涨或者下跌。突破方向暂时无法确定,但我们认为向上的概率很高。

美元指数正处于多头趋势的多头波段内,上周高点107.81预计将在本周被突破。本周三美国的CPI数据至关重要,如果高于前值8.6%,则激进加息预期将得到强化,美元指数和USDCNH都将再次大涨。反之,美元指数和USDCNH都将显著下跌。

ATFX分析师团队简明观点:USDCNH,观点偏多。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。