PCE物价指数和CPI指数都用来判断美国物价变动趋势,后者被投资者和经济学家看重,前者被美联储看重(尤其是耶伦时代)。从统计方法上看,PCE物价指数能够提供更加灵活的物价数据参考,因为它的基础门类划分考虑到“替代效应”,不像CPI那么僵化固定。

▲ATFX供图

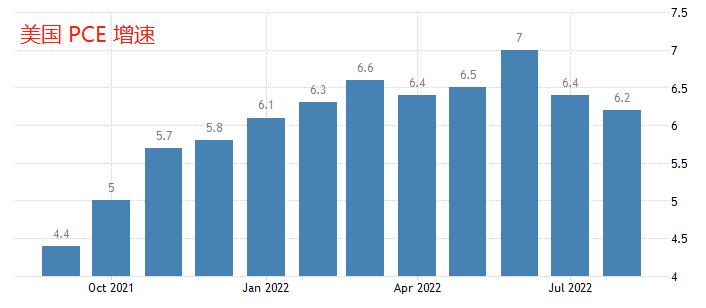

历史数据来看,PCE物价指数同CPI指数一样,早在六月份就已经触顶,至今连续两月下滑。预计9月份的综合PCE指数增速还将进一步走低,就像9月份的CPI增速那样(注意,市场主流判断是高于前值)。能源和食品价格的阶段性下行,并没有改变美联储激进加息的货币政策,可见综合PCE指数和CPI指数,并不被美联储看重(或者说处于较为次要的地位)。

▲ATFX供图

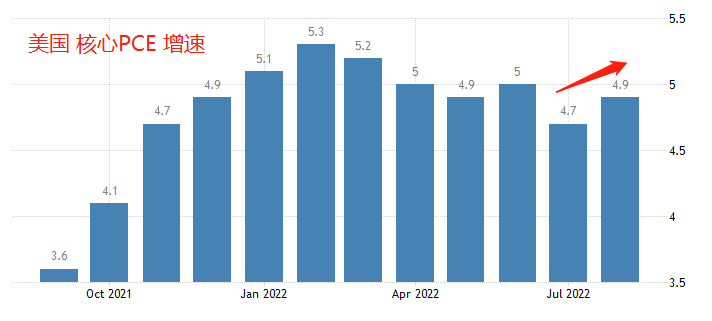

在综合数据持续下降的同时,核心数据却在缓慢升高。9月份的核心CPI增速已经从6.3%升高至6.6%,8月份的核心PCE增速也从4.7%升高至4.9%,预计9月份的核心PCE增速大概率高于前值。核心数据剔除了石油和粮食的周期性影响,更能反映基本消费品的价格波动。正是由于核心数据没有稳定回落,美联储才坚持将基准利率升高至中性利率(2.5%)之上。

综合数据增速下降而核心数据增速上升的不一致状态,预计将会在接下来的几个月里持续。原因是:对物价上涨的恐慌情绪正刺激从业者要求企业涨工资,企业为保持利润,不得不再抬高商品售价,如此恶性循环。能源和食品长期处于高位的话,价格传导的机制就会一直发挥作用,直至供应端局面彻底扭转。

美元指数近期的走势比较耐人寻味。本周三,美元指数跌破110关口,最低触及19.63 。最近一个月的走势,呈现出上涨乏力的状态。虽然多头趋势依旧非常显著,但这并不代表中短期的回调走势不会出现。如果今日公布的PCE数据一如预期,则美元指数还将维持当下震荡偏空的状态。如果今日公布的PCE数据远超预期,比如增速大幅度下降,则美元指数有可能开启加速下跌模式,因为预期美联储加息的力量会变弱。相反,如果PCE增速大幅上升,则美元指数将有可能开启飙涨模式,因为加息预期被增强。

ATFX分析师团队综合观点:虽然各种可能性都存在,但本次PCE数据大幅超出预期的概率并不高。关键节点是下周四的美联储利率决议以及鲍威尔的讲话,届时需密切关注。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。