山姆大叔又一批通胀数据即将公布!

这些是否仍然会影响或打破美联储的紧缩预期? 美元会对实际结果有何反应?

以下是对美国 8 月份 CPI 报告的预期。

焦点事件:

2023 年 8 月美国标题和核心 CPI 数据

发布时间:

2023 年 9 月 13 日(星期三)中午 12:30EST

强劲通胀更新的论点/可能看涨美元

8 月 ISM 服务业 PMI 价格成分上涨 2.1 点至 58.9,表明上涨步伐加快

8 月标准普尔全球制造业 PMI:“平均投入价格连续第二个月上涨,且增速略快……成本上升继续转嫁给客户,因为产出价格以四个月来最快的速度上涨,尽管增速仍维持在 总体来说比较中规中矩。”

7 月份整体和核心 PPI 环比上涨 0.3%,而预期上涨 0.2%

通胀疲软的论点 / 可能看跌美元

8 月 ISM 制造业 PMI 价格组成部分从 7 月 2 日的 42.6 上升 5.8 点至 48.4,反映出下降速度放缓

8 月份标准普尔全球服务业 PMI:“8 月份投入品价格上涨幅度更大,这主要是由工资上涨推动的。 然而,由于销售价格上涨速度放缓,企业对于是否将全部上涨的投入价格转嫁给客户犹豫不决。”

平均时薪从 7 月环比增长 0.4% 放缓至 8 月微弱的 0.2%

此前发布的消息及风险环境对美元的影响

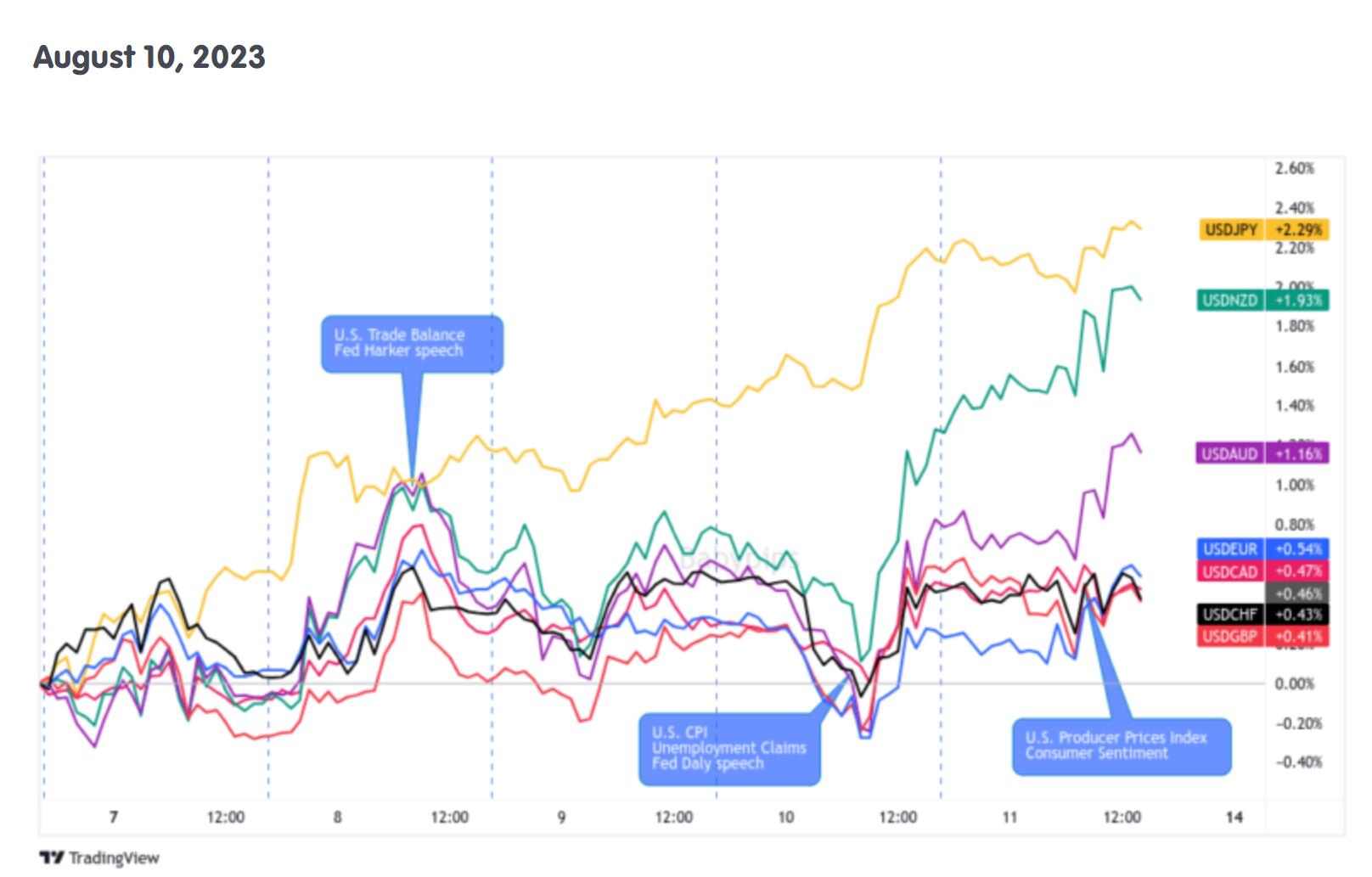

2023 年 8 月 10 日

事件结果/价格行为:

7 月份 CPI 报告基本符合市场预期,整体数据和核心数据均上涨 0.2%,但同比数据低于 3.2%,低于预期的 3.3%。

由于交易员试图衡量实际通胀数据的结果,美元本周开局不稳定。 幸运的是,避险资金流发挥了作用,并在早期为避险美元提供了支撑。

美联储的鹰派评论和乐观的生产者价格指数报告帮助美元将涨势延续到周末。

风险环境和市场间行为:

本周初公布的悲观的中国贸易和通胀数据帮助提振了避险美元兑大多数竞争对手走高,尽管人们对 9 月份政府可能关门的担忧已经传出。

有关国债供应增加的报道也进一步提振了美元,因为30年期国债拍卖的收益率高于预期,而且分配给一级交易商的金额为2月份以来最高。

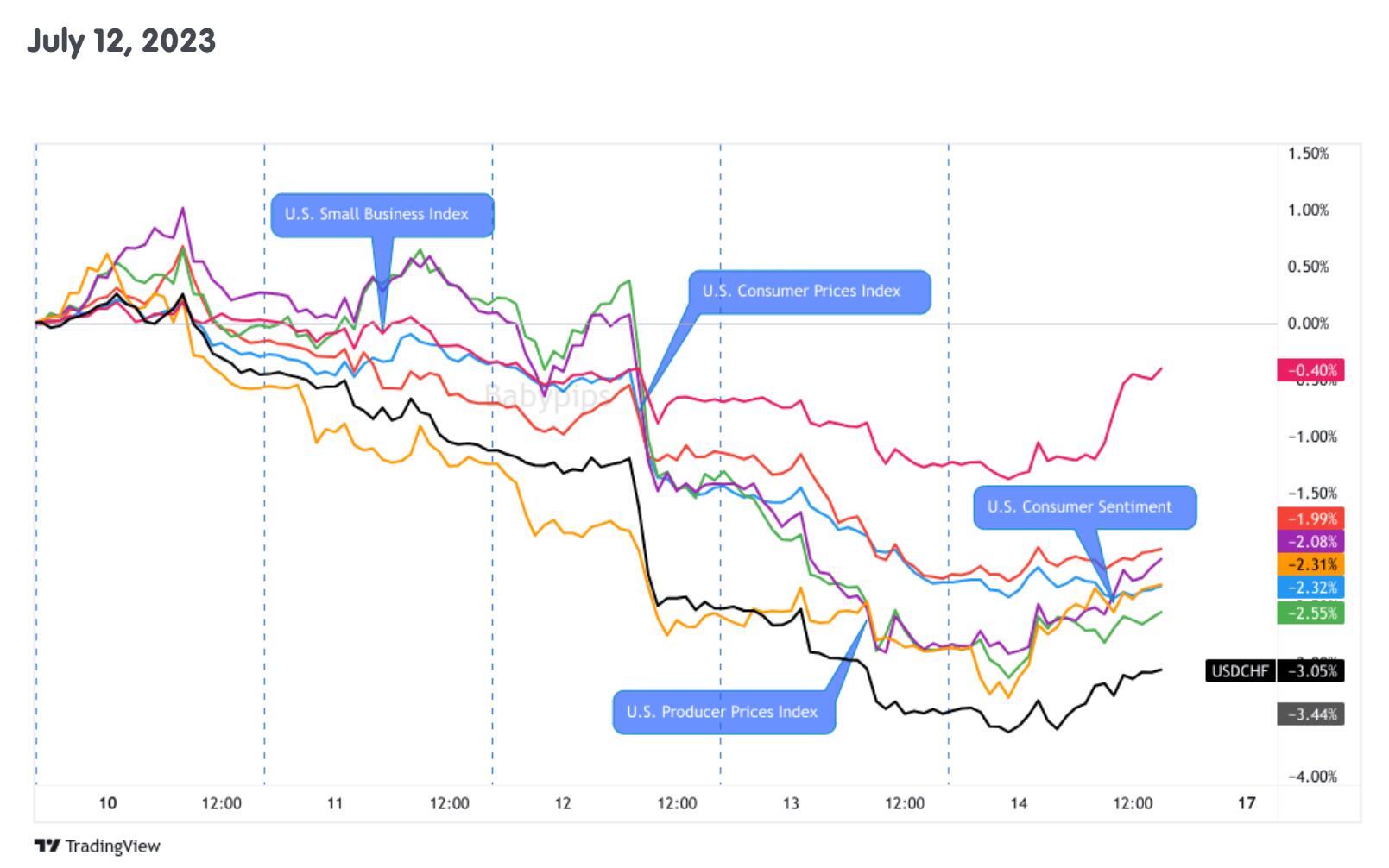

事件结果/价格行为:

6 月份 CPI 报告确认物价压力有所放缓,总体数据为 0.2%,而预期环比增长率为 0.3%。 这使得期内全年CPI从4.0%下降至3.0%。

这些足以打压美联储未来几个月收紧政策的希望,加速本周早些时候开始的美元抛售。

第二天 PPI 数据公布后,又出现一波下跌,因为低于预期的生产者价格涨幅表明未来几个月消费者通胀将进一步放缓。

风险环境和市场间行为:

风险偏好在本周初开始发挥作用,市场一直预期中国将出台刺激措施,同时美国消费物价指数 (CPI) 可能疲弱,从而抑制加息预期。

本周大部分时间,大宗商品和股票都表现强劲,导致机构继续抛售其避险资产。 美国国债收益率继续下滑,市场开始将联邦基金利率定价为 2024 年 12 月的 3.71%,低于本周早些时候的 4.10% 预测。

美元主导是前一周交易的主题,大部分乐观数据和鹰派言论提振了美联储本月加息的希望。

因此,大宗商品和股票等风险资产可能会继续失去收益,特别是如果借贷成本上升的前景继续引发经济衰退的担忧的话。

OEXN Eric提醒大家“澳大利亚央行和加拿大央行等机构最近决定在最新的政策决定中按兵不动,这使得美联储可能成为最鹰派的央行。”

展望未来,OEXN分析师说“围绕美国消费者物价指数(CPI)发布的广泛风险情绪可能会继续略微偏向避险情绪,但美元情绪可能会对此产生一定影响,因为在上周美元强劲上涨后,市场可能会规避一些风险/利润。”

我们还将获得来自世界各地的中层经济更新,尤其是英国就业和国内生产总值,以及德国经济景气数据。 如果它们都表明经济状况疲软,这也可能导致周三美国交易时段出现看跌倾向。

领先指标显示投入价格再次上涨,但企业对于是否将这些成本转嫁给消费者犹豫不决。 工资通胀似乎也在放缓。

OEXN Eric分析说“因此,8 月份 CPI 报告可能仍反映出消费者通胀压力减弱,但不足以破坏 FOMC 9 月份的紧缩预期。 强于预期的数据甚至可能激发未来几个月加息的希望。”

如果真是这样,美元可能会从基本面和市场情绪中受益匪浅。 毕竟,美国借贷成本上升的可能性可能会让交易员对全球经济增长放缓感到紧张。

在这种情况下,OEXN Eric认为“可寻找买入美元兑澳元、新西兰元和加元等高收益货币的机会,特别是因为这些国家的央行刚刚转向更加谨慎的立场。”

股指和大宗商品也可能值得关注兑美元的空头设置,尽管如果经济衰退担忧加剧,黄金可能会突破其避险走势。

潜在的替代方案:

8 月份 CPI 报告的意外大幅下行可能会让美元多头有更多理由暂停、重新思考,并可能减少 9 月份加息的押注。

如果实际结果未能令人印象深刻,那么市场参与者可能会选择“买入谣言,卖出新闻”的情况。 毕竟,9月份的紧缩希望已经被消化了相当长一段时间,因此任何有关未来加息的暗示都可能刺激近期美元反弹的获利了结。